Personne ne peut produire tout ce qui est nécéssaire pour répondre à ses besoins. C’est pourquoi nous répondons à la grande majorité de nos besoins tels que la nutrition, le logement, etc., avec les biens et services produits par d’autres. La façon la plus courante de les obtenir est de les payer; autrement personne ne produirait, ce qui entrainerait la famine et la misère. Dieu Tout-Puissant commande :

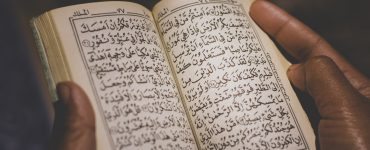

« Ô vous qui croyez ! Ne cherchez pas à vous approprier le bien d’autrui sans motif valable, sauf s’il s’agit d’un négoce par agrément mutuel. » Al-Nisa (4:29)

Le Prophète a dit quant lui : « S’il n’y a pas de volonté réciproque, la propriété de quelqu’un n’est permise à nul autre que lui. »

Selon les sectes Hanafi et Maliki, « le commerce est l’échange de biens entre eux ». Le prêt est, en lui même, identique, parce que celui qui emprunte 10 unités les consomme et paie sa dette avec 10 autres unités. Cette explication a entrainé la confusion dans les échanges et les emprunts mutuels. Comme l’usure est le revenu obtenu par la dette, le commerce a également été confondu avec les procédures portant intérêt. Comme on le verra plus loin, cette confusion est inévitable parce que ces sectes considèrent les procédures d’intérêt (الربا) comme partie des ventes (بيع).

Selon la secte Shafi, le commerce est « l’échange d’un bien avec un autre afin de s’emparer ou de bénéficier en permanence de celui-ci ». Comme un prêt ne peut fournir un bénéfice permanent, il est en dehors de cette définition.

Et selon les Hanbalis, la négociation est « l’échange indéfini (en temps opportun), sans usure (riba) et non en prêt, d’un bien ou d’un service (permis) avec un autre bien ou une propriété. »

L’examen de la dette séparément du commerce par les deux dernières sectes est juste, mais leur considération de l’usure dans le cadre du commerce la contredit. L’échange de marchandises diverses fait le commerce. L’échange de pain avec de l’argent, du blé aux pates avec des graines de blé et de l’or aux lingots avec de l’or traité sont des exemples de cet échange. La diversité est essentielle pour répondre à la demande. Pour cette raison, la définition devrait être: « Le commerce est l’échange de deux biens diversifiés ».

Concepts relatifs :

Afin de mieux comprendre ce sujet, il est essentiel d’expliquer des concepts tels que la dette, le prêt, la dette portant intérêt, l’écart de temps, l’échéance, le marché monétaire (marché boursier) et le marché immobilier.

1. La dette et le prêt : La dette (deyn / الدَّين) est le fardeau de paiement découlant d’un contrat ou d’une convention de compensation. Le prêt (karz / القرض) est la dette contractée pour être consommée et plus tard remboursée avec équivalent. Chaque prêt est une dette, mais chaque dette n’est pas un prêt. Deux boisseaux de blé pris pour être payés plus tard sont à la fois un prêt et une dette. Si ce blé est pris en fiducie (transfert temporaire de propriété) pour être payé avec deux pièces d’or, les deux pièces d’or représentent une dette mais pas un prêt.

La personne qui prend un prêt le consomme comme son propre bien et le rembourse avec l’équivalent. Par exemple, quelqu’un qui obtient 100 grammes d’or ou un boisseau de blé en tant que prêt le consomme comme il le souhaite. Plus tard, il s’acquitte de sa dette en remboursant le prêteur avec un autre boisseau de blé ou 100 grammes d’or (équivalent). Le prêt est généralement donné à quelqu’un en difficulté. Il a été rapporté que le Messager de Dieu a dit :

« Chaque prêt est une charité (sadaka). »

«Celui qui aide quelqu’un dans le besoin en résolvant son problème, Dieu l’aidera aussi dans ce monde et dans l’au-delà».

Le prêt est remboursé intégralement, sans excès ni insuffisances. Si quelqu’un paye sa dette avec un montant supplémentaire, il fait un bon acte. Comme il n’est pas fondé sur un contrat, mais par bonté de cœur, le montant supplémentaire n’est pas considéré comme une usure. Le prêt sans intérêt s’appelle kard-ı hasen (القرض الحسن).

2. Marché monétaire et marché foncier :

Comme le commerce est basé sur les transactions de marchandises et les transactions portant intérêt sont basées sur les échanges d’argent, deux marchés différents sont nés; le marché monétaire et le marché immobilier (ou foncier). Ceux-ci sont devenus des organisations et des organismes distincts. Les institutions du marché monétaire forment le secteur financier, tandis que les institutions du marché immobilier forment le secteur mali (fiscal / financier), et ce qui sépare ces deux entités est l’usure. Le marché immobilier est variable, mais le marché monétaire est inflexible. Les prix sont fixés sur le premier, alors que les taux d’intérêt se forment sur le second. Il est tout à fait naturel que le marché immobilier soit variable. Comme dans le commerce, des biens divers y sont échangés et les parties tentent de trouver un terrain d’entente. Leur « point de rencontre » est le prix. Le prix est formé conformément au marché. Un bien peut être acheté pour 5 unités dans un endroit et à15 dans un autre. De même, il est tout à fait naturel que les marchés monétaires soient inflexibles, car les transactions portant intérêt présentent les mêmes caractéristiques. Les 100 unités entre les mains d’un travailleur sont équivalentes aux 100 unités tenues entre les mains d’un commerçant ou de toute autre personne. Pour cette raison, le taux d’intérêt n’est pas affecté par l’environnement; il reste le même qu’on soit dans les quartiers luxueux ou dans les banlieues.

Le commerce des marchandises peut être effectué en espèces et instantanément ou dans un crédit à terme. Mais la transaction portant intérêt ne peut pas être payée instantanément. En d’autres termes, la dette qui est payée immédiatement ne peut pas avoir de taux d’intérêt. Les gens n’engagent généralement pas de petites quantités d’argent (comme celles nécessaires pour acheter un crayon) pour rembourser l’intérêt. Les prêts portant intérêt sont empruntés pour des montants significatifs. L’un des principaux objectifs des banques est la collecte de petites économies afin de créer de grandes réserves d’argent.

Le prix des biens diminue à mesure que leur quantité augmente. Par exemple, si un seul crayon est acheté avec 1 unité, un paquet de crayons peut être acheté pour 9 unités. Si le montant augmente à 10 paquets, le prix pourrait être de 8 unités et si le montant grimpe à 100 colis, le prix pourrait même descendre à 7 unités par pièce, car plus le montant des marchandises vendues est grand, plus le bénéfice du commerçant qui les vend est élevé.

Cependant, la situation est contraire aux prêts bancaires portant intérêt. Plus le montant requis est élevé, plus le taux d’intérêt l’est aussi, car plus le prêt requis est élevé, plus il est risqué pour le débiteur de ne pas pouvoir le rembourser.

3. Échéance (temps) différence :

La différence de temps est celle entre le prix d’un bien vendu en espèces sur place et le prix de ce bien lorsque le temps de paiement est reporté à une date fixe future. Cela n’a rien à voir avec l’usure, car ce n’est pas un moyen pour bénéficier du prêt, mais une méthode de négociation. De cette façon, le prix est différent entre le commerce de gros et la vente au détail. Il s’agit d’une éxigeance liée à la nature de l’action. Ce sujet sera examiné en détail dans un autre chapitre.

La forme essentielle de la négociation est celle faite sur place, ce qui représente un profit pour le vendeur. Mais une dette remboursée instantanément n’a aucun intérêt. Afin de bénéficier du prêt, il est essentiel de reconnaitre une période à l’emprunteur. Le vendeur d’une propriété pourrait vendre pour 10 unités sur place ce qu’il a acheté pour 8 unités, faisant ainsi un bénéfice de 2 unités. Pourtant, ce n’est pas un moyen de fournir des revenus d’intérêts.